Detta är en mycket intressant och tankeväckande artikel ”Den ekonomiska utvecklingsvägen i USA” av Tollef Hovig, vilken publicerats i Pål Steigans nättidning.

https://steigan.no/2022/01/okonomiens-utviklingsbane-i-usa/

Kapitalismen och ekonomin i höginkomstländerna följer i huvudsak samma utvecklingsväg, även om det kan ske tidsförskjutningar för var på vägen det enskilda landet befinner sig. USA ligger på många områden relativt långt fram i utvecklingsvägen, och utgör en stor del av höginkomstländernas volym. Det kan därför vara bra att använda USA som exempel, om man vill säga något om den troliga vägen för ekonomins utveckling i framtiden.

Långsiktig, underliggande utveckling

Fram till 1970-talet finansierade kapitalet sig, genom de vinster som skapades i produktionen. Denna modell fick överges på 1970-talet och från 1980-talet och framåt finansierades kapitalet genom en ständigt ökande upplåning/skuldberg. Detta administrerades genom de privata bankerna, som hade tillstånd att ge lån till företag och projekt som såg ut att kunna gå med vinst.

En modell erhölls, där finanskapitalet reglerade kapitaltillförseln till produktionskapitalet och det som var avgörande för denna reglering var produktionskapitalets förtjänstmöjligheter. Detta ledde till mer och mer lånekapital från finanskapitalet, vilket i sin tur resulterade i en fallande ränta. När styrräntan landade runt noll tog denna modell slut. Detta hände i USA kring finanskrisen 2010.

Denna modell ersattes sedan av en modell där centralbanken i olika former tog över finansieringen av kapital från de privata bankerna. Denna finansiering från US Federal Reserve (FED) gick först (från 2010 fram till den nuvarande ekonomiska krisen) via det etablerade systemet, genom de privata bankerna. Eftersom vinstnivån i produktionsbolagen började bli allvarligt låg byggde det, trots detta stöd, upp till en ekonomisk kris. Den här kom förklädd som en pandemikris. Denna förklädda ekonomiska kris gav Fed möjlighet att finansiera produktionskapital direkt, och i en helt annan och större skala än tidigare, utan att gå igenom finanskapitalet.

Denna finansiering av kapital med medel ”utifrån”, med pengar den inte själv skapat genom sina egna vinster, leder till en allt lägre vinstmarginal. En förstärkning av en utveckling som redan fanns. Kapitalismens tidiga dagar (från 1880) kom med många och snabba förbättringar av produktiviteten (industrialiseringen) som skapade vinster. Under 1960-talet minskade hastigheten och volymen av dessa förbättringar, vilket ledde till trenden mot lägre vinstmarginaler. Detta skapade behovet av ”extern finansiering” med kapital. Men det som sker genom tillskott av mer pengar än vad kapitalet i sig kan skapa, är att det nya ”tilläggskapitalet” måste investeras i projekt med lägre vinstmarginal än vad det ursprungliga kapitalet opererar med. Till en början ger denna «externa mängd kapital» ökad volym och därmed ökad vinst, men när detta sker över fler år, blir resultatet en förstärkning av den fallande vinstmarginalen. Mer än det som skapats av den allt långsammare förbättringen av produktionen. Jag kan använda en graf från Michael Roberts blogg som en illustration av rörelsen:

Färre investeringsmöjligheter som ger vinst

Denna utveckling med sjunkande vinstmarginaler syns på många områden. Tidigare har intjänat kapital snabbt investerats i ny och utökad/förbättrad produktion, med målet om ständigt ökande vinster. Trots att denna ökade ”externa finansiering” resulterade i en ökande produktionsvolym, sjönk ändå vinstmarginalen. Så i slutet av 90-talet började bolagen investera i egna aktier för att driva upp aktievärdet på de egna aktierna. Egna aktier var den bästa investeringen många företag kunde göra. Nedan följer en graf som illustration av hur så kallade ”buybacks” har utvecklats i USA.

https://steigan.no/wp-content/uploads/2022/01/tollef-2-22.png

Jag har tidigare kallat fasen av finansiering genom finanskapital / privata banker för kapitalismens vuxenålder, och fasen av centralbanksfinansiering för kapitalismens ålderdom. Det här är en indelning som jag ändå tycker ger en bra beskrivning av utvecklingsvägen. Så vad kommer kapitalismens ålderdom att ge oss?

Centralbanksstöd till kapitalet

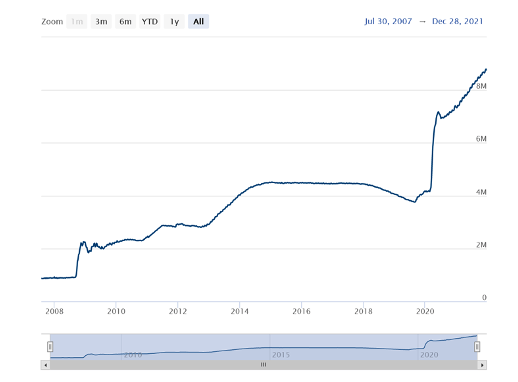

Den väsentliga skillnaden mellan den tidigare finansieringsmodellen av kapital, och den centralbanksmodell som nu har kommit igång på allvar, är att den tidigare modellen gick via det finansiella kapitalet till ett produktionskapital, som hade en större eller mindre potentiellt överskott. Centralbanksmodellen bygger på att stora delar av produktionskapitalet går med underskott. Centralbanksmodellen indikerar att centralbanken direkt stödjer ett produktionskapital, som kännetecknas av ett underskott. Det kan ske som i Norge, genom bidrag till det gröna skiftet, till exempel till koldioxidavskiljning, subventionering av vindkraft, stöd till elbilar. Precis som i USA kan detta ske på ”gammalt sätt” genom uppgradering av förfallen infrastruktur, genom vattenprojekt eller på andra sätt. Stödet innebär att det offentliga på olika sätt finansierar mer eller mindre nödvändiga offentliga behov, så att produktionskapitalet säkerställs omsättning. Som vi kan se av grafen nedan, som visar Feds balansräkning, har det skett en explosiv ökning av Feds balans efter att pandemin gjorde detta stöd politiskt möjligt.

https://steigan.no/wp-content/uploads/2022/01/tollef-3-22.png

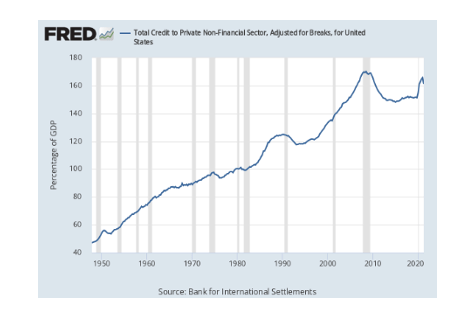

Ett problem, som kommer att prägla utvecklingen i ”kapitalismens ålderdom”, är att skuldberget, för alla typer av kapital, ligger på en mycket hög nivå. Nedan ser vi att skuldnivån för produktionskapital redan ligger 160 % över ett års BNP. Detta skuldberg kommer att forma de möjligheter vi har i den fas vi går in i.

Vilken utveckling kan förväntas?

Enligt min mening kommer den troliga utvecklingsvägen att ses som en pendelsvängning mellan produktions- och finanskapital, mellan expansion och sammandragning av produktionsvolym och kapital, men med allt mindre utrymme för pendelrörelsen. Rörelsen av expanderande produktion och kapital är vad vi ser nu.

Centralbanken pumpar in medel för produktionskapital. Stora delar av den har kämpat med en outhärdligt låg vinstmarginal. De utnyttjar därför snabbt möjligheten, såsom ökad efterfrågan och stök i leveranslinjerna, som pandemin har skapat, för att höja sina priser. Det gör att det för finansiellt kapital blir relativt sett mindre värt. Varorna blir dyrare, och då får du färre varor för pengarna. Om arbetarna dessutom lyckas hänga med så att de får löneökningar på grund av högre priser, så får vi inte bara en prisökning, utan inflation, (både löne- och prisökningen) och finanskapitalet får ta smällen av båda. Traditionellt kommer det inte att finna sig i detta, och svaret det kommer att kräva är räntehöjningar, så att det finansiella kapitalet också blir värt mer. Problemet med sådana räntehöjningar i den fas vi går in i är, som vi sett, att skuldberget redan är formidabelt.

Räntehöjningar kommer att leda till två enorma problem.

Det första är att stora delar av produktionskapitalet och förmögenhetskapitalet kommer att få betalningsproblem. De är redan intecknade upp över skorstenen och en räntehöjning gör att de inte kommer att kunna betala tillbaka sina lån. Lånen måste då antingen skrivas ned eller så blir det konkurser. Båda leder till att finansiellt kapital förlorar pengar. Det andra problemet är att det blir dyrare att ta ett lån. Många företag i USA har lånat pengar för att betala utdelning till aktieägarna. Situationen med stigande räntor och ökande betalningsproblem kommer att innebära att företagens behov av kontanter ökar. De kommer att behöva betala mer (kanske för mycket) i ränta, lönerna kan öka och bankerna kommer att bli mer restriktiva med att bevilja lån. Detta kommer att innebära att kapitalet måste leta efter andra sätt att skaffa kontanter. Försäljning av aktier, eller utökning av aktiekapitalet kommer att ligga närmast till hands för väldigt många. Detta kommer att leda till en situation som är motsatsen till vad vi är vana vid på aktiemarknaden.

Istället för att kapital tillförs genom ”återköp” och på andra sätt, kommer aktiemarknaden att präglas av en minskande mängd kapital. Detta leder naturligtvis till lägre aktiekurser. Om det sker stegvis genom konkurser, eller gradvis återstår att se. När reaktionen på den högre räntan inträffar och finanskapitalet börjar förlora pengar kommer nytt stöd från centralbanken och räntesänkningar till noll igen att stå på agendan. Så här kommer pendelrörelsen att bete sig.

Å ena sidan centralbanksstöd och stigande priser, å andra sidan räntehöjningar och kapitalnedskrivningar/konkurser. Då får vi en ny, liknande pendelrörelse. Det som kommer att göra att pendelrörelsen blir allt smalare är den underliggande rörelsen som jag har beskrivit i inledningen. Inflödet av ”externt kapital” (i denna fas centralbankspengar) medför en underliggande sjunkande vinstmarginal, vilket gör att det blir allt mindre utrymme för perioder av räntehöjningar utan konkurser. Detta är enligt min åsikt kapitalismens troliga utvecklingsväg.

Hur snabbt kommer denna utveckling att gå?

Sådana frågor är inte möjliga att besvara i detalj, men vi kan se om summorna det handlar om kan ge oss en fingervisning. Under perioden med privat bankfinansiering (1980–2010) ökade skulduppbyggnaden med cirka 5 % mer än BNP-tillväxten (1,5–2 %) varje år. USA:s BNP var i grova siffror över 20 biljoner dollar 2019. Det årliga utbudet uppgick således 2020 till ca. 1 biljon dollar mer än ökningen av BNP. Coronastödet har uppgått till ca. 30 % av ett års BNP, knappt 7 biljoner dollar. Om vi säger att 2 % har förlorats i BNP på grund av pandemin och inte bara skjutits upp, skulle en sådan uppskattning tyda på att 5 % av USA:s BNP (motsvarande en 5-årig ökning av skuldberget enligt den gamla modellen) har lagts till på 1-2 år. Detta har inneburit att vi kommit in i pendelrörelsen mellan expansion och kontraktion.

Pendelrörelsen i praktiken

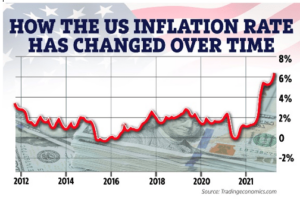

Det starka centralbanksstödet har inneburit att produktionskapitalet har kunnat höja sina priser med mellan 6 och 7 %, enligt nedan:

Jag ser det som en prisökning från produktionskapitalet innan lönerna har ökat i nästan samma grad, efter det kan vi prata om inflation. Produktionskapitalets prisökningar har lett till ett stopp i centralbanksstödet. Nästa fas i pendelrörelsen blir att höja styrräntan. Från centralbankssidan i både USA och Norge räknar man med en räntehöjning från och med idag, nära noll till 1,75-2 % i slutet av 2024. En tidshorisont som stämmer ganska väl överens med att pandemistöd i ett par år motsvarade 5 år med en ökning av skuldberget i den gamla modellen. Man kan anta att delar av produktionskapitalet får problem med att räntan når denna nivå i slutet av 2024, även om den under en tid framöver kommer att göra bättre vinster på grund av prisökningen. En räntehöjning kommer snabbt att överföra denna vinst till finansieringskapital. Det är rimligt att anta att delar av rörelsekapitalet kommer att få problem i början av 2024, och att de ökar fram till 2024 till 2026. Då kan räntan redan vara på väg mot noll igen och centralbankerna har återigen att sätta igång stödsystemen.

Möjligen har den politiska bilden i USA förändrats vid den tiden, antingen i form av en ytterligare nedmontering av demokratin, eller i form av att den politiska opinionen för det gröna skiftet eller liknande samhällsbehov mognat i befolkningen. En annan möjlighet är att WHO återigen ändrar pandemidefinitionen, så att en ny pandemi dyker upp. Det är som om naturen och hälsan är människans bästa ”yttre fiende”. Alternativet skulle vara mer obehagligt, att varje nation definierar andra nationer som en yttre fiende. Krig är inte precis ett alternativ man önskar sig.

Relaterat

Läs fler artiklar av Tollef Hovig hos Steigan och hos Globalpolitics.se

Läs också: – Vi är inne i alla finansbubblors moder

Den största krisen i kapitalismens historia – kamouflerad som en Covid-hälsokris.

Är kapitalismens kris drivkraften i coronakrisen?